آیا دیفای بازگشته است؟ GMX به سمت بالاترین سطح تاریخ صعود کرد و قیمت LOOKS 30 درصد افزایش یافت

در یک پست وبلاگ اخیر، آرتور هیز، اسطوره ارزهای دیجیتال و مدیر عامل سابق BitMEX ذکر شده او کیسه های قابل توجهی از توکن های GMX و LOOKS را در دست دارد. به گفته هیز، دلیل اصلی او برای سرمایه گذاری در هر دو، درآمد پلتفرم آنها و پتانسیل آنها برای عملکرد بهتر از اسناد خزانه استاندارد بود.

بیایید نگاهی کوتاه به دادههای زنجیرهای بیندازیم و GMX و LOOKS را با رقبا مقایسه کنیم تا مشخص کنیم که آیا فرض آرتور جواب میدهد یا خیر.

خنک شدن استفاده از GMX پس از یک نوامبر قوی

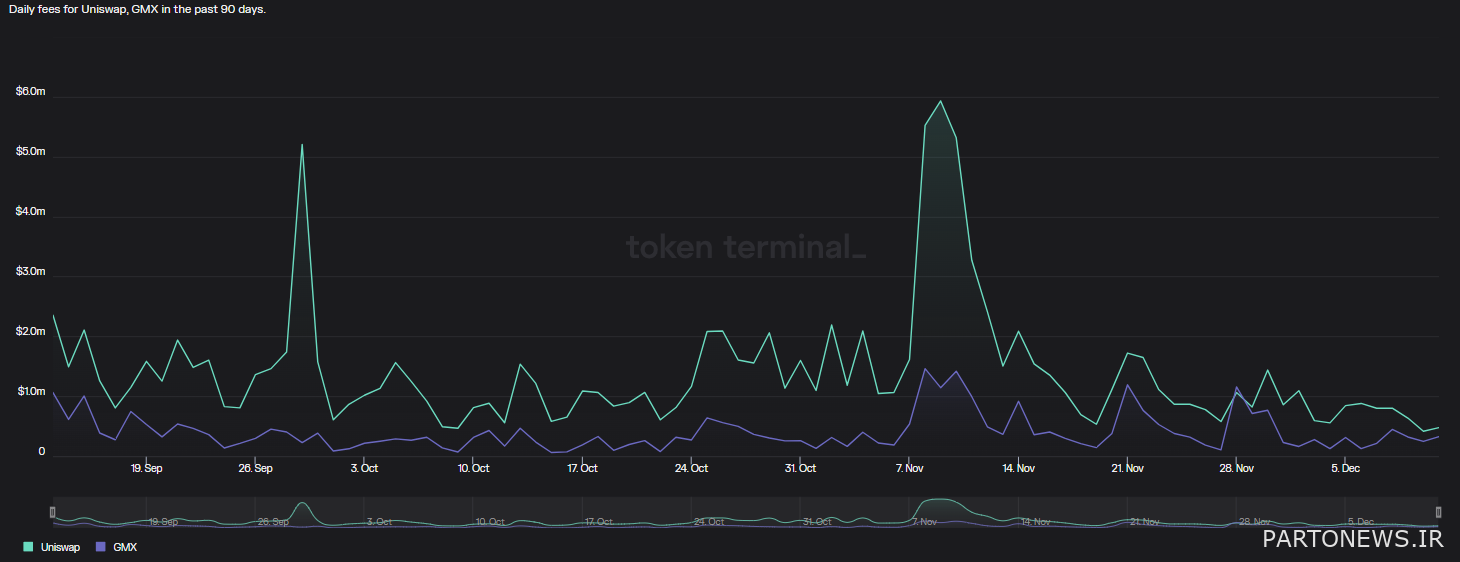

هفته قبل از 16 نوامبر تأمین مالی غیرمتمرکز (DeFi) را با هجوم قابل توجهی در کارمزدها پس از خروج صرافی متمرکز (CEX) ناشی از ورشکستگی FTX ارائه کرد. جریانهای موقتی بالا به DeFi باعث شد GMX از Uniswap در هزینههای پروتکل پیشی بگیرد.

در 28 نوامبر، GMX حدود 1.15 میلیون دلار کارمزد معاملات روزانه به دست آورد که از 1.06 میلیون دلار کارمزد معاملاتی Uniswap در همان روز پیشی گرفت.

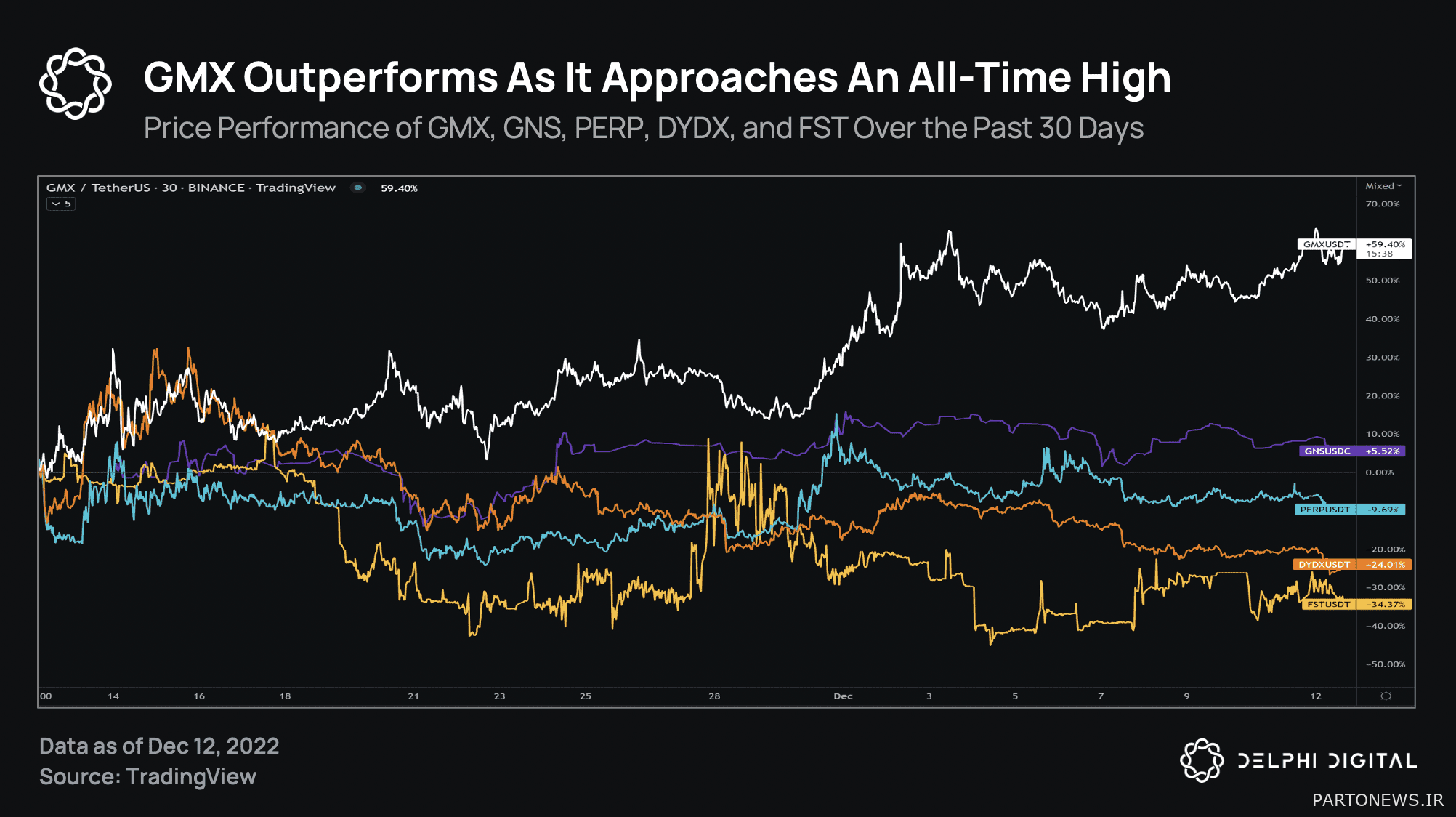

در حالی که استفاده از GMX ممکن است در حال کاهش باشد، توکن در حال عملکرد بهتر از صنعت است. توکن GMX پس از کسب 59 درصد در 30 روز گذشته، تنها 8 درصد با بالاترین رکورد تاریخ فاصله دارد.

از آنجایی که Uniswap نزدیک ترین رقیب GMX است، مقایسه این دو پروتکل می تواند نشان دهد که کاربران ترجیح می دهند از کدام یک برای تجارت استفاده کنند. جدای از پرداخت هزینه در 28 نوامبر، Uniswap همچنان از نظر درآمد کارمزد و کاربران فعال روزانه بهتر از GMX عمل می کند. برخلاف Uniswap، GMX هزینهها را بین سهامداران توکنهای مختلف GMX و GLP توزیع میکند.

اوج 90 روز برای کارمزدهای Uniswap 5.9 میلیون دلار است، در حالی که بالاترین کارمزد روزانه GMX تنها 1.4 میلیون دلار است. تفاوت عمده در هزینه های اوج ممکن است نشان دهد که GMX در مورد استفاده از پلت فرم به ظرفیت رسیده است.

هزینه هایی که GMX تعلق می گیرد 30٪ به دارندگان توکن GMX و 70٪ به دارندگان GLP تقسیم می شود. صفحه اصلی فعلی برای GMX درصد بازدهی سالانه را 10% برای توکنهای GMX و 20% برای توکنهای GLP تخمین میزند. در حالی که GLP با هدف بازده سالانه 20 درصد هیز مطابقت دارد، ارائه دهندگان نقدینگی مستعد کاهش ارزش و کاهش قیمت هستند، که تضمین موفقیت در برابر استراتژی محافظه کارانه اسناد خزانه را دشوار می کند.

استفاده از OpenSea همچنان بر LooksRare تسلط دارد

LooksRare، که همچنین خانه توکن LOOKS است، به دلیل هزینههایی که پروتکل NFT دریافت میکند، توسط Hayes ذکر شد. تا به امروز، بازارهای NFT، از جمله Coinbase، در تلاش برای از بین بردن تسلط بر بازار OpenSea بوده اند.

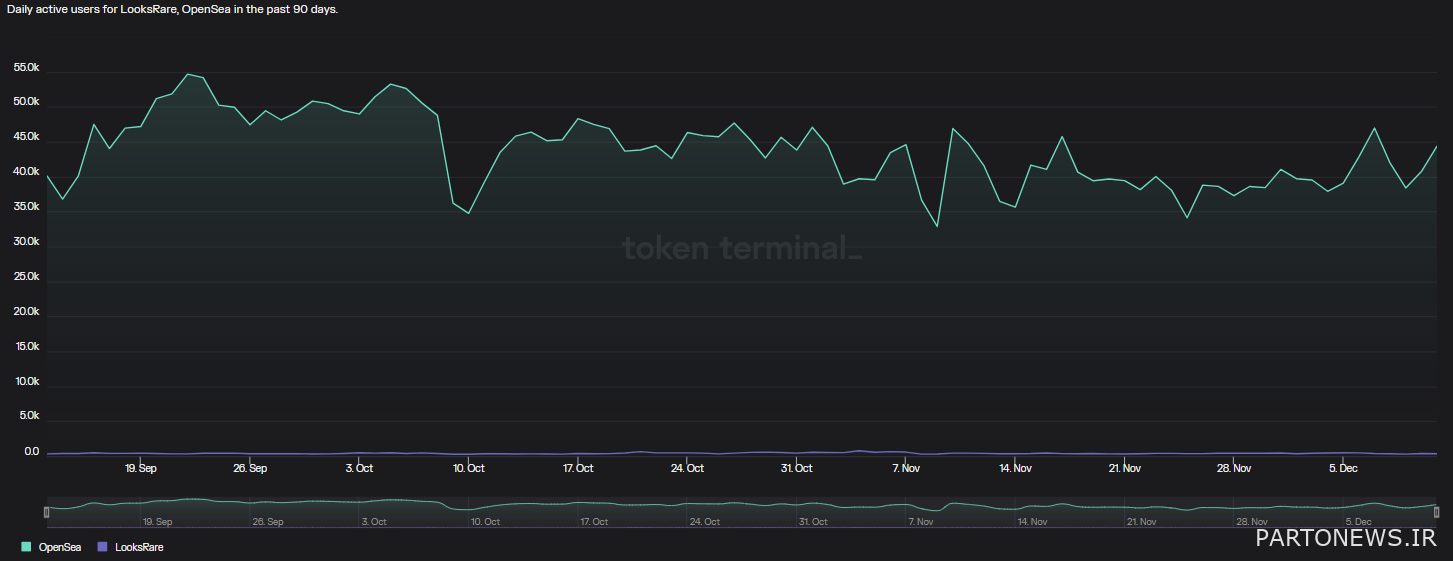

در حالی که به نظر می رسد OpenSea دارای جریان طبیعی کاربران فعال روزانه بین 35000 تا 50000 است، LooksRare محدوده کمی بین 350 تا 500 کاربر دارد. با استفاده از این معیار، OpenSea 100 برابر بزرگتر از LooksRare است و به نظر نمی رسد روند در یک بازه زمانی 90 روزه تغییر کند.

تفاوت دیگر بین این دو پروتکل این است که OpenSea توکنی ندارد که از طریق استیکینگ و ضربات تورمی پاداش صادر کند. انتشار جوایز ممکن است به هدف 20 درصد هیز برسد، اما باید به این نکته نیز توجه داشت که LooksRare برای تجارت شستشو بدنام است. هدف اصلی این تریدرهای شستشو، به دست آوردن توکن های LOOKS بیشتر است، اما این می تواند تاثیری بر کاهش قیمت داشته باشد.

جمعآوری UniSwap NFT اخیراً اعلامشده میتواند به افزایش LooksRare برای به دست آوردن تراکنشهای «معتبر» بیشتر کمک کند، زیرا کاربران میتوانند بدون بازدید از سایت، NFTهای LooksRare را خریداری کنند.

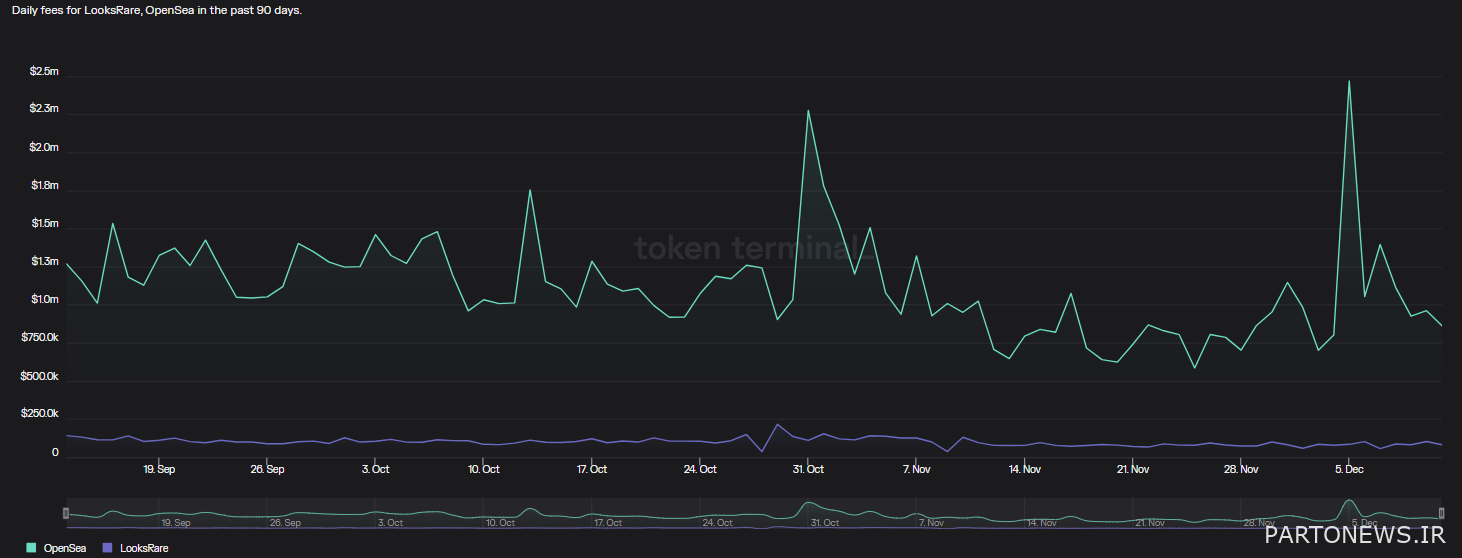

توزیع هزینه فعلی به شدت به سمت OpenSea متمرکز شده است. طی 90 روز گذشته، OpenSea به اوج 2.5 میلیون دلار کارمزد روزانه رسید، در حالی که در مدت مشابه، LooksRare تنها یک بار بیش از 200000 دلار کارمزد روزانه به دست آورد.

بررسی اصول پروتکل ذکر شده توسط هیز اولین قدم مهم در هنگام سرمایه گذاری در DeFi و آلت کوین است. با نگاهی به چشم انداز رقابتی برای LooksRare و GMX، برای پیشی گرفتن هر یک از پروتکل ها از رهبران فعلی، پذیرش بسیار بیشتری لازم است. علاوه بر این، هدف 20 درصدی که هیز تعیین میکند ممکن است هنگام تجزیه و تحلیل انتشار گازهای گلخانهای متورم و قیمتهای توکن کششی باشد.

دیدگاه ها، افکار و نظرات بیان شده در اینجا به تنهایی متعلق به نویسندگان است و لزوماً منعکس کننده یا نماینده دیدگاه ها و نظرات Cointelegraph نیست.