بنیانگذاران Fintech می توانند در مورد صرفه جویی از این رهبران صنعت درس بگیرند – TechCrunch

فناوری های فین تک با پشتوانه سرمایه گذاری مطرح شد رکورد 30.8 میلیارد دلار در سه ماهه دوم سال جاری، نسبت به سه ماهه مشابه سال گذشته 30 درصد افزایش یافته است. و آنها بیشتر و سریعتر از همیشه افزایش می یابند – متوسط حجم معامله در سال جاری 47 میلیون دلار است.

بنابراین ، با توجه به این که بنیانگذاران fintech اکنون بر روی کوه های نقدی نشسته اند ، چگونه همه آنها را خرج می کنند؟

متأسفانه ، داده های شرکت های خصوصی و دولتی عموما روند قابل توجهی در نحوه هزینه کردن این دلارها را نشان نمی دهد. با این وجود ، شاید برخی از پاسخ ها به این س ofال که چگونه می توان سرمایه را به خوبی تخصیص داد ، در دید پنهان شده است.

نگاه به رهبران

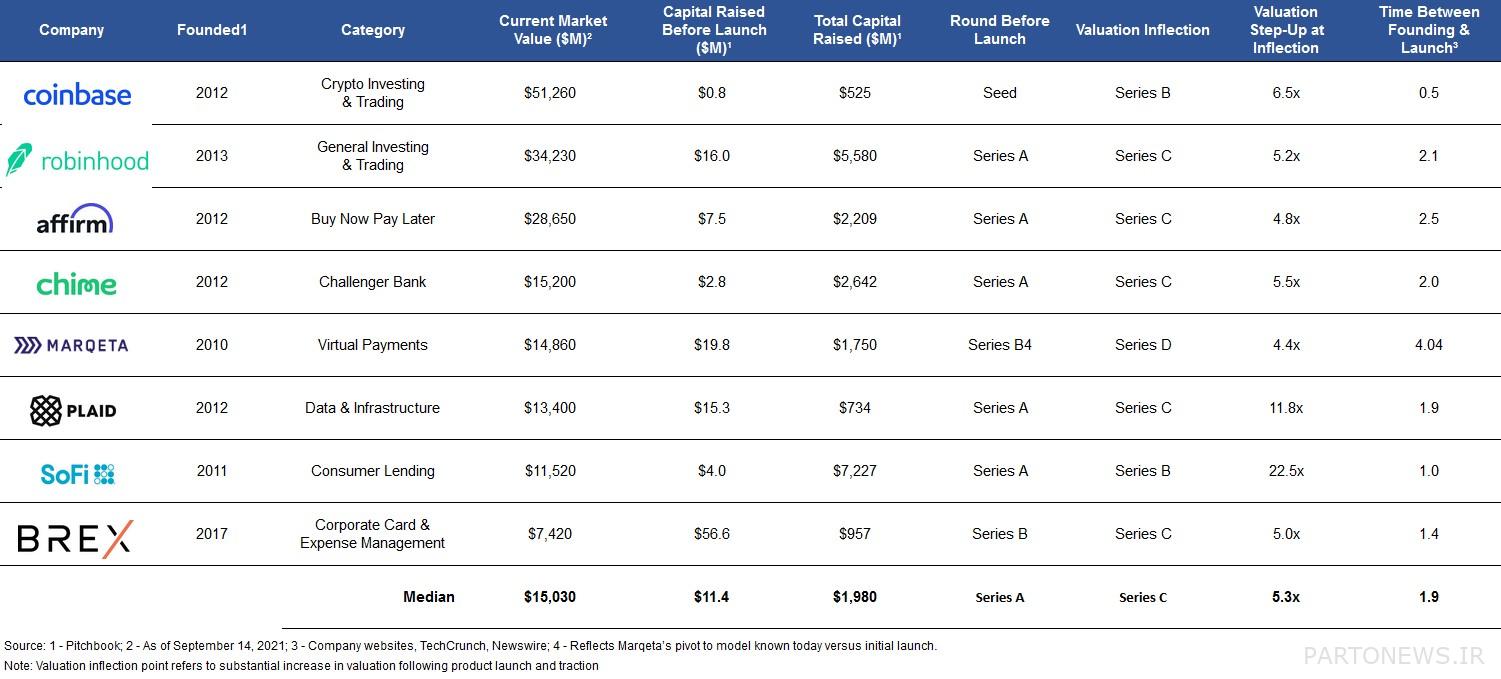

در حال حاضر تعداد زیادی از استارتاپ های fintech در حال نزدیک شدن به ارزش بیش از 10 میلیارد دلار هستند – در جدول زیر منتخبی از برجسته ترین آنها وجود دارد – بنابراین ما می توانیم با در نظر گرفتن چگونگی هزینه های خود برای دستیابی به موقعیت خود در بین استراتژی های تخصیص سرمایه آنها اطلاعاتی بدست آوریم. اکوسیستم برخی ممکن است استدلال کنند که تفاوت در مدلهای تجاری در میان این شرکتها ، بازارهای متفاوت آنها و مطالعه یک دوره ده ساله افزایش سرمایه ممکن است استخراج بینشهای مرتبط را با چالش مواجه کند. اما جمع آوری کمک های مالی و رفتارهای تجاری آنها چیز دیگری را نشان می دهد.

مطالعه این مجموعه از “رهبران” fintech می تواند نکات کلیدی در مورد نحوه تأمین بودجه و ایجاد مشاغل خود را به ما ارائه دهد. بسیاری از این شرکت ها کسب و کار خود را در طول دو سال قبل از عرضه محصول خود و افزایش سریع سرمایه با سرمایه محدود ، گاهی حتی قبل از سری A ، ایجاد کردند – که کاملاً از آنچه در محیط جمع آوری سرمایه امروز در حال رخ دادن است فاصله می گیرد.

بسیاری از این شرکت ها قهرمانان اولیه محصول خود را در مشتریان و شرکای توزیع پرورش می دهند ، که به آنها اجازه می دهد بدون نیاز به فروش به شرکت ها رشد و توسعه دهند. همه آنها سرانجام دور هیولا را افزایش دادند – در 174 برابر مقدار حیرت انگیز سرمایه قبل از راه اندازی – اما آنها منتظر این کار بودند تا زمانی که محصول آنها قبلاً در بازار پذیرفته شده بود.

روند جمع آوری و راه اندازی سرمایه در میان رهبران منتخب در fintech. اعتبار تصویر: دیو مولن

همه این مشاغل دارای سه ویژگی مشترک هستند.

نقطه عطف ارزش گذاری

علیرغم داشتن مدلهای تجاری مختلف ، بازارهای پایانی و تأسیس در زمانهای مختلف ، این نمونه یک نقطه عطف ارزش گذاری ثابت را نشان داد. به طور کلی ، این شرکت ها محصول خود را درست پس از سری A به بازار عرضه کردند ، از سری B خود برای ریختن آتش بر روی آتش استفاده کردند و سپس در سری C به ارزش 5 برابری دست یافتند.